Porada

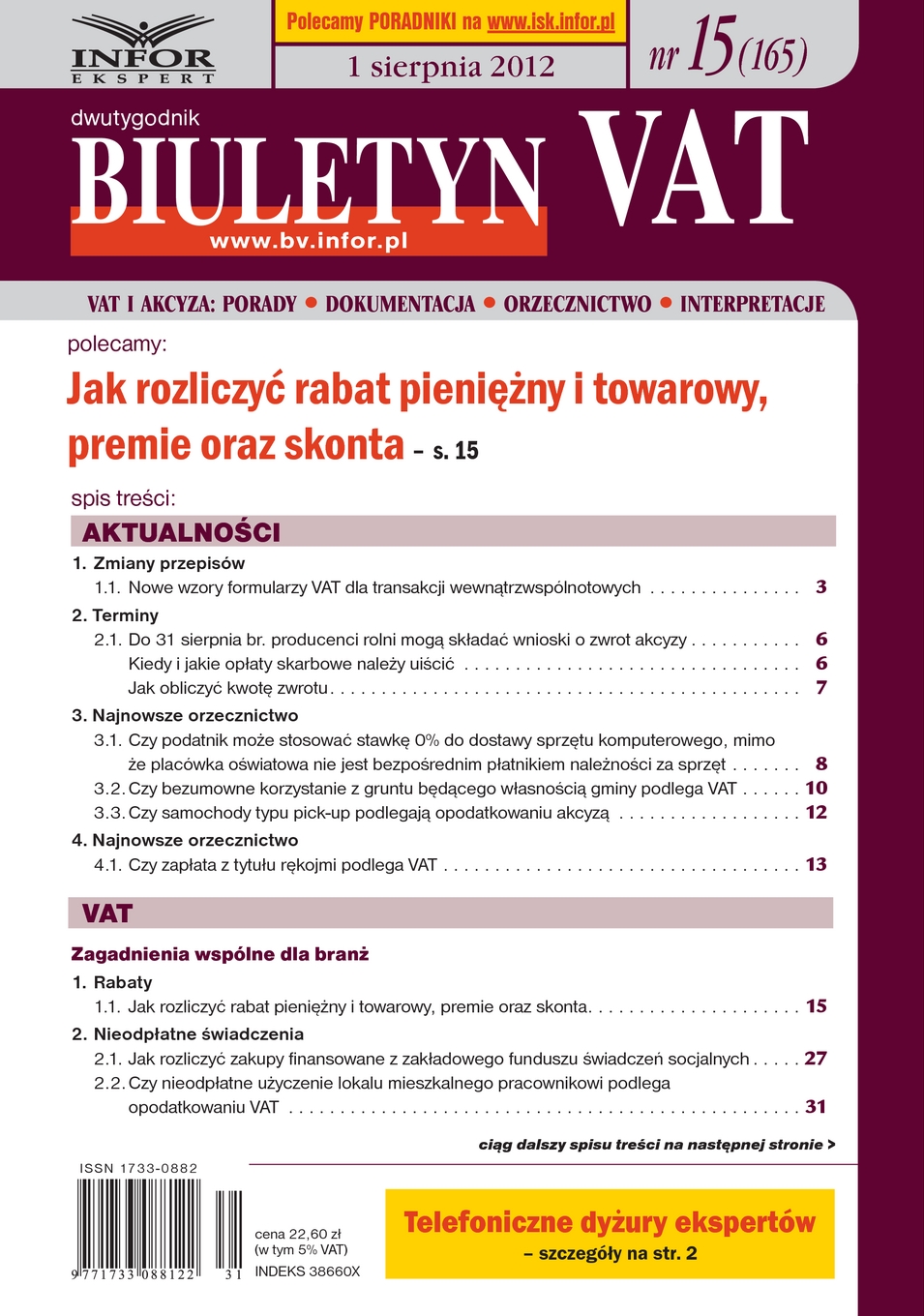

Jak rozliczyć rabat pieniężny i towarowy, premie oraz skonta

W warunkach gospodarki rynkowej sprzedawcy prześcigają się w pomysłach mających na celu pozyskanie nowych klientów oraz zatrzymanie dotychczasowych, czego oczekiwanym rezultatem ma być zwiększenie przychodów ze sprzedaży. Często stosowanym narzędziem marketingowym, służącym temu celowi, są np. rabaty, premie oraz skonta. Ich rozliczenie w VAT sprawia wiele problemów. Dla podatników przełomowa będzie uchwała NSA z 25 czerwca 2012 r. (sygn. akt I FPS 2/12), w której sąd potwierdził, że udzielona przez sprzedawcę premia pieniężna to rabat. Zapewne zakończy to spór między podatnikami a organami podatkowymi, trwający od 2004 r.

1. Jak rozliczyć przyznaną premię pieniężną

PROBLEM

Spółka prowadzi działalność gospodarczą polegającą na sprzedaży materiałów budowlanych. Z poszczególnymi odbiorcami firma zawiera umowy handlowe, na podstawie których kontrahenci otrzymują od spółki bonusy (premie kwartalne lub roczne) w przypadku nabycia towarów za wskazaną w umowie sumę. Wysokość premii jest ustalana procentowo od wartości netto obrotów wynikających z faktur VAT wystawionych dla nabywcy w danym kwartale lub roku. Warunkiem uzyskania premii pieniężnej jest osiągnięcie określonego poziomu obrotów, przewyższającego kwotę określoną umownie w danym okresie rozliczeniowym. W jaki sposób należy rozliczyć VAT od premii pieniężnej przyznanej nabywcy materiałów budowlanych? Do tej pory nie rozliczaliśmy w ogóle wypłaty tych premii.

-

keyboard_arrow_right

-

keyboard_arrow_right

-

keyboard_arrow_right

-

keyboard_arrow_right

-

keyboard_arrow_right